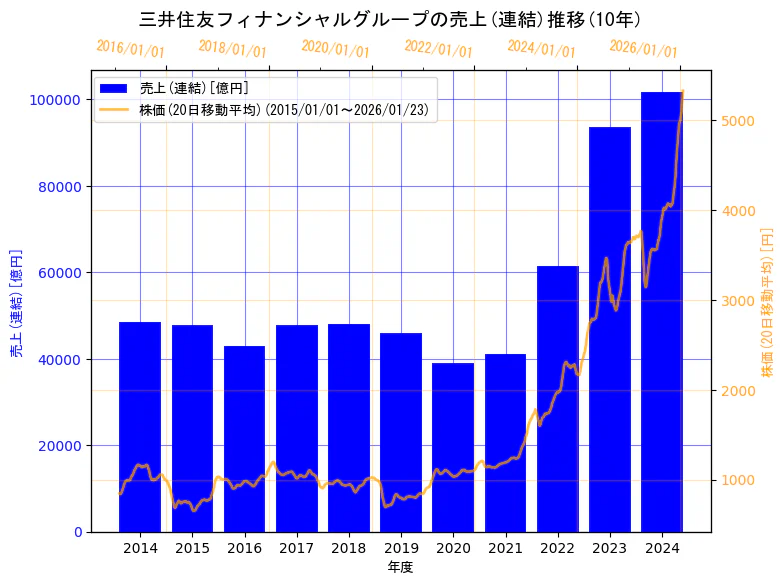

売上の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 売上(連結) | 47721 | 43004.96 | 47770.18 | 48044.28 | 45918.73 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 売上(連結) | 39023.07 | 41111.27 | 61421.55 | 93535.9 | 101748.94 |

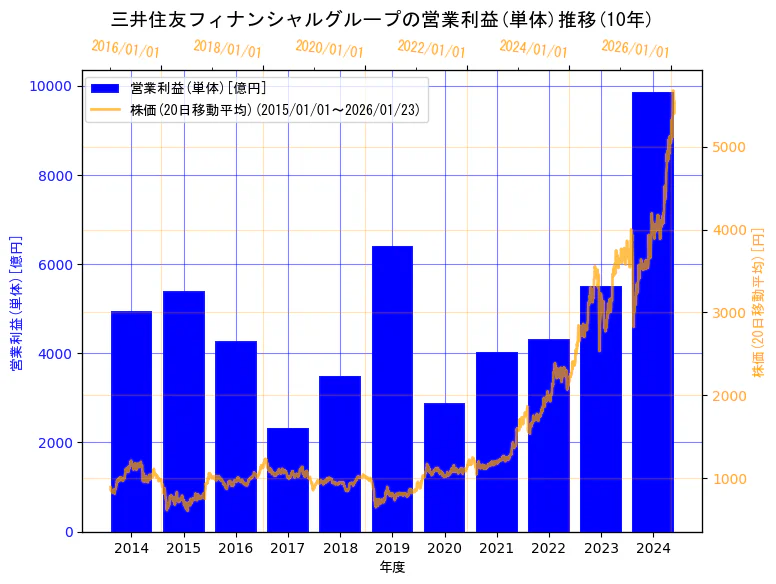

営業利益の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 営業利益(単体) | 5384.96 | 4271.96 | 2327.87 | 3479.52 | 6393.1 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 営業利益(単体) | 2881.37 | 4033.98 | 4313.07 | 5500.62 | 9861.27 |

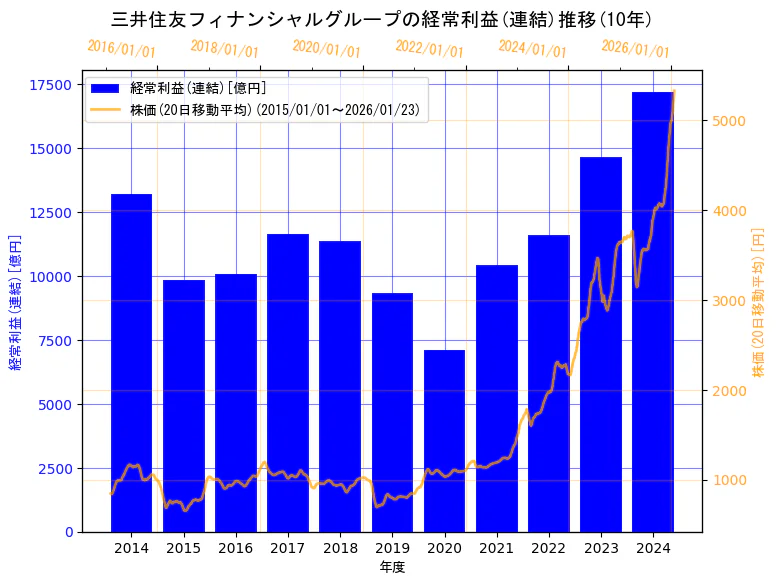

経常利益の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 経常利益(連結) | 9852.84 | 10058.55 | 11641.13 | 11353 | 9320.64 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 経常利益(連結) | 7110.18 | 10406.21 | 11609.3 | 14661.28 | 17194.82 |

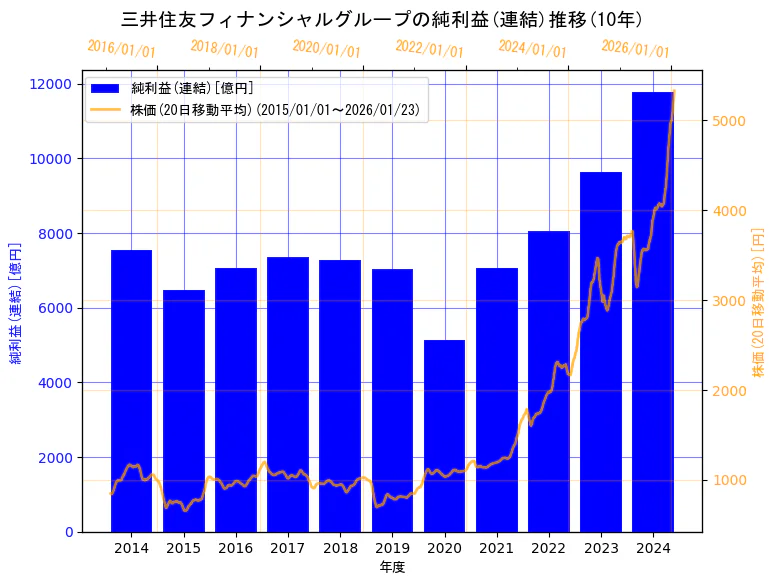

純利益の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 純利益(連結) | 6466.87 | 7065.19 | 7343.68 | 7266.81 | 7038.83 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 純利益(連結) | 5128.12 | 7066.31 | 8058.42 | 9629.46 | 11779.96 |

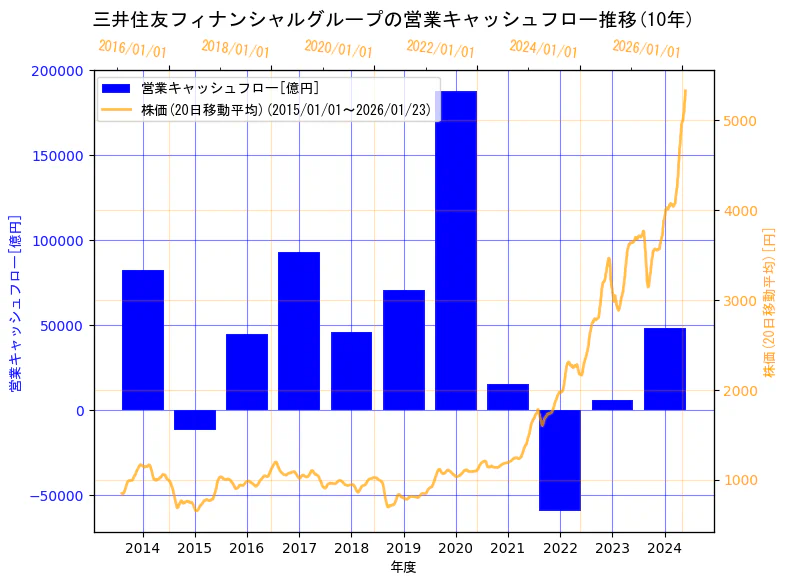

営業キャッシュフローの推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 営業CF | -11273.08 | 45143.77 | 93427.94 | 45962.42 | 70874.6 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 営業CF | 187959.51 | 15454.23 | -58951.85 | 6428.62 | 48484.64 |

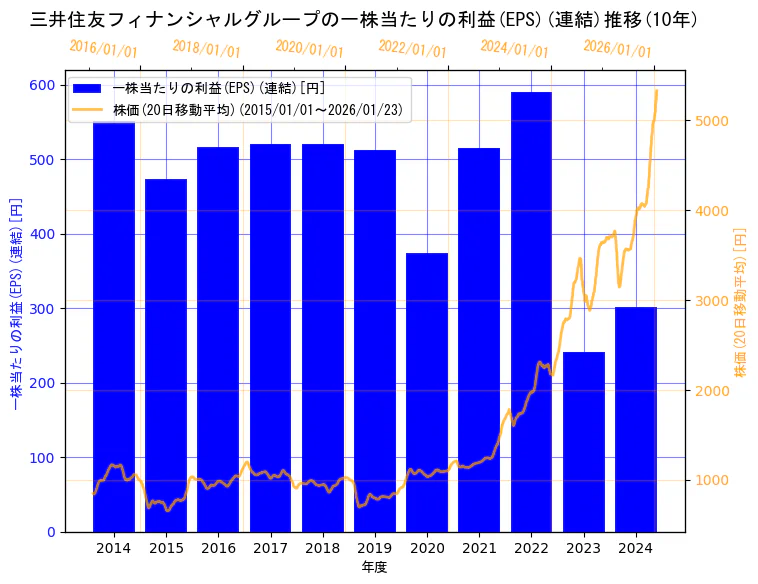

1株当たりの利益(EPS)の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| EPS(連結) | 472.99 | 516 | 520.67 | 519.95 | 511.87 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| EPS(連結) | 374.26 | 515.51 | 590.46 | 241.52 | 301.55 |

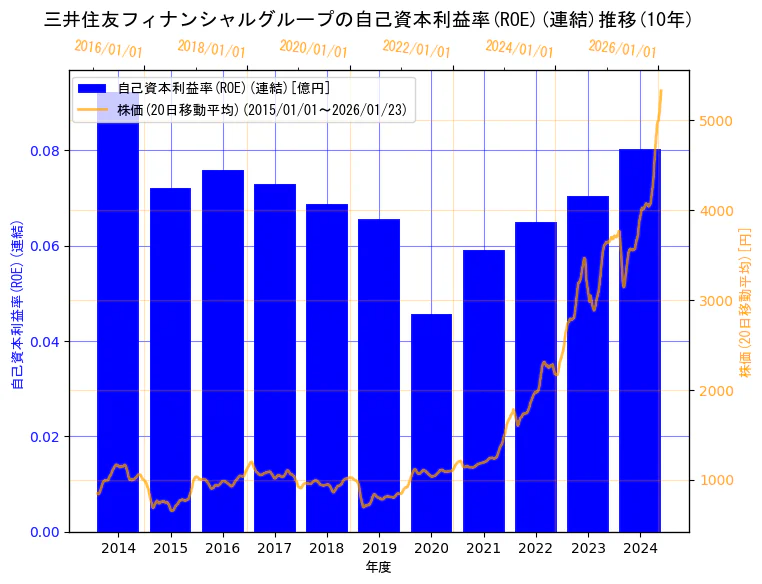

自己資本利益率(ROE)の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| ROE(連結) | 0.0721 | 0.0758 | 0.073 | 0.0687 | 0.0655 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| ROE(連結) | 0.0456 | 0.0591 | 0.065 | 0.0704 | 0.0802 |

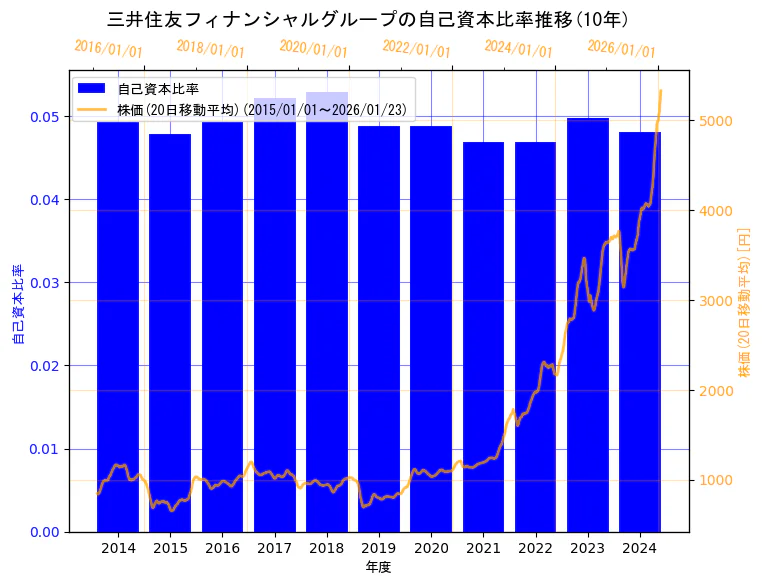

自己資本比率の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 自己資本比率 | 0.0478 | 0.0492 | 0.0522 | 0.0529 | 0.0488 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 自己資本比率 | 0.0488 | 0.0469 | 0.0469 | 0.0497 | 0.048 |

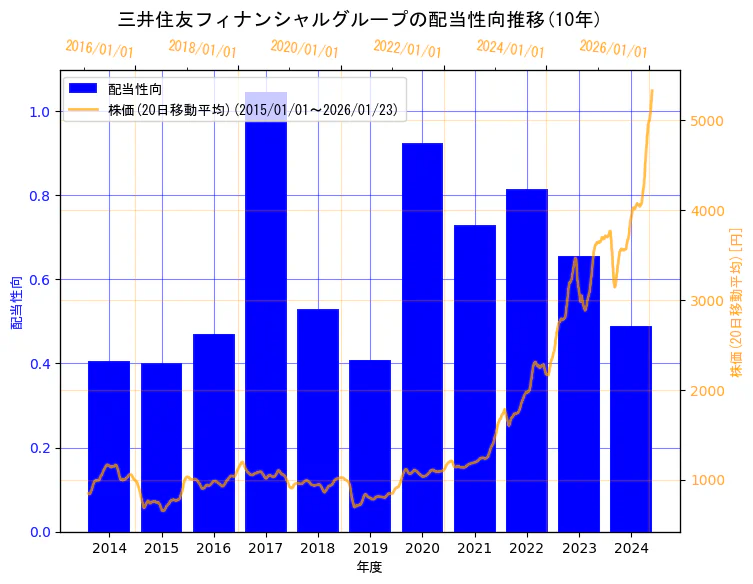

配当性向の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 配当性向 | 0.4011 | 0.4692 | 1.0457 | 0.5298 | 0.409 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 配当性向 | 0.9234 | 0.7285 | 0.8136 | 0.6558 | 0.4896 |

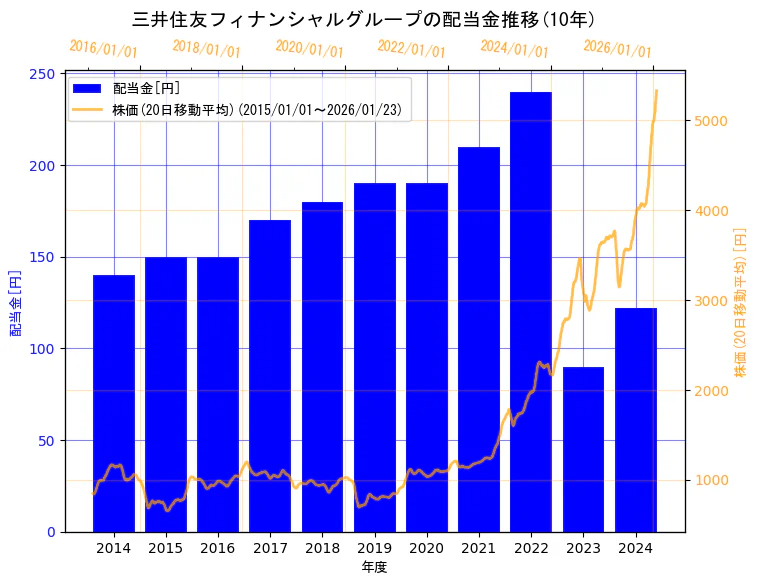

配当金の推移

| 年度 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 配当金 | 150 | 150 | 170 | 180 | 190 |

| 年度 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 配当金 | 190 | 210 | 240 | 90 | 122 |

分析のポイント

売上高

企業の規模や成長性を示す基本指標。右肩上がりであれば事業拡大が順調と判断できる。

営業利益

本業の収益力を示す。売上高に対する営業利益率も併せて見ると効率性が分かる。

経常利益

営業利益に加えて財務活動の成果も含む。企業の総合的な収益力を評価する指標。

純利益

最終的な利益。EPSや配当原資に直結するため、株主にとって重要。

営業キャッシュフロー

実際の資金の流れを示す。黒字でもキャッシュが出ていない場合は注意が必要。

EPS(1株当たり利益)

株主が1株で得られる利益。増加傾向なら株価上昇の期待が高まる。

ROE(自己資本利益率)

自己資本をどれだけ効率的に活用して利益を生み出しているかを示す。10%以上が目安。

自己資本比率

財務の安定性を示す。40%以上が望ましいとされる。

配当性向

利益のうちどれだけを配当に回しているか。30~50%がバランスの良い水準。

配当金

株主還元の姿勢を示す。安定的な配当は長期投資に向いている。

連結財務指標と単体財務指標の違いについて

連結財務指標とは

連結財務指標は、親会社とその子会社・関連会社を含めた企業グループ全体の経営成績や財務状況を示すものです。グループ内の取引は相殺され、外部との取引のみが反映されます。

単体財務指標とは

単体財務指標は、親会社単独の経営成績や財務状況を示すものです。子会社との取引も含まれるため、企業グループ全体の実態とは異なる場合があります。

本記事での扱い

本ブログでは、可能な限り連結財務指標を掲載しています。これは企業グループ全体の実力をより正確に反映するためです。ただし、企業によっては連結情報が開示されていない場合もあるため、その際は単体財務指標を代替として使用しています。

株式分割等による指標の変動について

※1. 本記事に記載している財務指標は、過去に提出された有価証券報告書の記載に基づいて作成しています。株式分割、株式併合、自己株式の消却などに伴う発行済株式数の変動については、本記事では補正を行っておりません。 そのため、これらの事象が発生した前後では、1株当たりの指標や株価との比較において急激な変動が見られる場合があります。

参考までに、株式会社三井住友フィナンシャルグループの直近10年間の株式分割日および分割比率は以下の通りです:

- 2024年09月27日:「1:3」の株式分割

※なお、株式分割後は有価証券報告書の過去分も遡って修正されて提出されるため、分割が行われた期より3~6期前までの指標が分割後の値に補正されている場合があります。

財務データの取得と表示について

※2. 本記事の財務指標データはXBRLより自動抽出しています。企業の会計基準変更(例:日本基準 → IFRS)に伴い、使用されるXBRLタグが異なる場合がありますが、定義上の差異は軽微であり、実務上の比較には支障ありません。

※3. 本記事の財務指標データはXBRLより自動抽出しています。企業の会計基準やタグ構成により一部項目が欠損する場合があります。XBRLデータに該当項目が存在しない場合は「ー」と表記しています。

※4. 財務指標の未公表期間などの理由により、株価と指標の期間が大きくずれることがあります。株価は参考情報として掲載しており、指標との対応関係は必ずしも一致しません。

※5. グラフの下側のX軸は「財務指標の年度」を示しています。これは、有価証券報告書の集計開始日を基準に算出した年度であり、報告書の発表日に基づく年度ではありません。

例:2020年6月30日に発表された2019年度(2019年4月1日~2020年3月31日)の有価証券報告書の場合、X軸の表示は「2019年度」となります。

この記事についてのご注意

本記事の財務指標データは、EDINETに提出された有価証券報告書より、機械的に情報を抽出・整理して掲載しています。 数値や記述に誤りを発見された場合は、恐れ入りますが「お問い合わせ」よりご指摘いただけますと幸いです。 内容の修正にはお時間をいただく場合がございますので、予めご了承ください。

報告書の全文はこちら:EDINET(金融庁)

コメント